Kimeríthetetlen téma (nem is beszélve a CDS-ekhez köthető arbitrázstevékenységekről), így ebben a bejegyzésben két "egyszerűbb" esetet mutatnék be. Az alapelmélet mindig ugyanaz: alul- és egy túlárazottnak vélt termékek árai közti különbség alakulására történő fogadás long és short pozíciók vállalásával (spot és/vagy határidős piacon).

Az első sztori az LTCM legendás történetét megéneklő Roger Lowenstein nagysikerű könyvéből (Tőzsdeguruk tündöklése és bukása) ered. 1979-et írunk, az Eckstein brókercég határidős kincstárjegyügyletekkel operált, megvette a határidős kontraktusokat, eladta az azokért majdan kapható kincstárjegyeket és várt az árfolyamkülönbség csökkenésére. Júniusban ugyanakkor a megszokottól eltérően tovább nőtt a termékek közti árdifferencia, a brókercég a pozíciók idő előtti likvidálására kényszerült a hatalmas fedezetfeltöltési felszólítások miatt. A könyv főhőse, az akkoriban még csak szárnyait bontogató John Meriwether közreműködésével a Salomon Brothers átvette az Eckstein üzletét, kitartott, majd pár hét múlva óriási hasznot tett zsebre. Az eset különös pikantériája, hogy évekkel később maga az LTCM is az Ecksteinhez hasonló szituációba került.

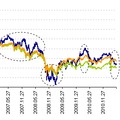

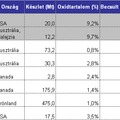

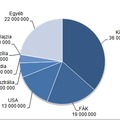

A mai második történet már happy enddel és - ami talán még fontosabb - gyakorlati tanulsággal is szolgál. A Barnegat Fund Management alapítója és kezelője, Bob Treue igen hasonló ügyletekben utazik, ám ő jelenleg is profitábilis. A "különbségjáték" alapjait nála a normál államkötvények (Treasuries) és az ún. inflációkövető kötvények (Treasury Inflation-Protected Securities - TIPS) jelentették. Az elmélet szerint a fogyasztói árindexszel történő kiigazítás után a kétféle kötvénynek ugyanolyan hozamot kellene hoznia. (Treue szerint historikusan a kiigazítás után is 25-35 bázispontos hozamkülönbség mutatkozott.) A 2008-ban kibontakozó világméretű válság során befektetők nagy tömegei a biztonságosnak tűnő konvencionális államkötvényekbe menekültek, ami azoknál árfolyamemelkedést és hozamesést eredményezett. A keresleti viszonyok hirtelen megváltozásának hatása a többi hiteltípusú befektetési formáknál éppen ellenkező volt (a TIPS hozamok az inflációs-korrekció után is 200 bp-al nőttek a normál sáv fölé). Treue egy háromelemű pozíciót épített fel: longolta az alulárazott TIPS-eket, shortolta az alacsony hozamú normál kötvényeket és az inflációhoz kötött derivatívokba lépett. Az anomália azonban csak 2009-ben állt helyre, a Barnegat mégis 27%-os hozamot tudott realizálni. Mi volt a siker titka? Ugyanaz, mint a Salomon esetében, a megfelelő nagyságú tőketartalék a háttérben. Treue saját elmondása szerint az alap vagyonának 40-50%-át likvid tartalékban hagyja, hogy az esetleges fedezeti problémák ne vezessenek kényszerlikvidáláshoz. "Half of the battle is to stay in the game" - nyilatkozta.