Következő vállalatunk az ausztriai Voestalpine AG, acélipar, számos elemzőháznál erős vételre vagy tartásra ajánlják (eladási javaslatot nem találtam rá), a konszenzust tekintve több, mint 30%-os felértékelődési potenciállal. A 4 milliárd euró körüli piaci kapitalizáció Európában és globálisan is erősen közepes méretnek tekintendő (például ugyanez az érték az Arcelormittal esetében 20, a Thyssenkruppnál pedig 10 milliárd körüli). Ami mindenképp már most kiemelendő az osztrák céggel kapcsolatban, az a magas gyártási minőség és viszonylag diverzifikált termékszerkezet.

Maga az iparág erőteljesen konjunktúra-érzékeny, így nem kérdés, hogy ez egy magas kockázat/magas várható hozam típusú befektetés. Meglehetősen nagy a bizonytalanság a várt acélkereslet megítélésében (a nyári keresletvisszaesés kvázi szokásosnak mondható), ugyanakkor – elsősorban az európai – árazási szintek attraktívak.

Értékeltség

|

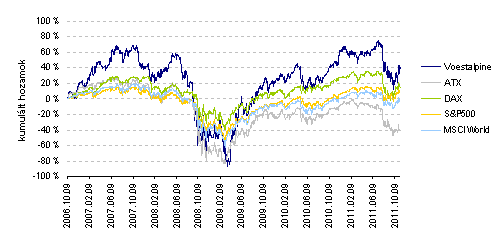

| 5 éves kumulált napi hozamok alakulása |

|

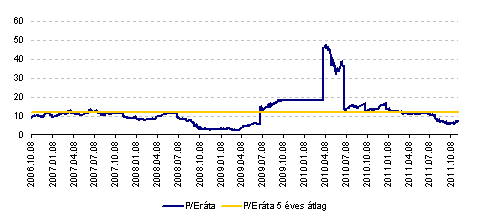

| A P/E ráta alakulása |

A 7,13-as P/E ráta elmarad mind a globális, mind pedig az európai peer group átlagtól. Sőt a cég saját 5 éves P/E-je is 12 feletti.

|

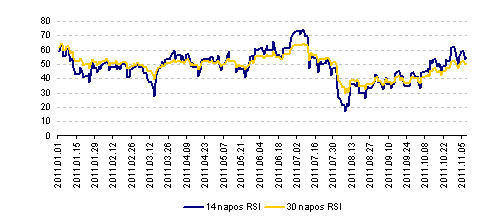

| Az RSI alakulása |

Mind a 30, mind pedig a 14 napos RSI a középső semleges zónában tartózkodik.

|

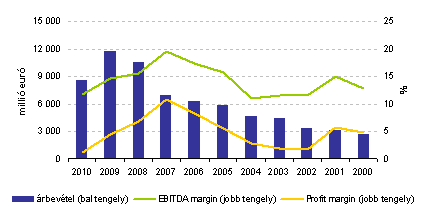

| A historikus profitabilitás alakulása |

Kiemelkedőnek számított a 2009-es árbevétel, a 2010-es évre jelentős csökkenésnek lehettünk szemtanúi, ugyanakkor az elemzők szerint a következő évekre egyértelműen 10 milliárd euró fölé várják az éves árbevételeket.

|

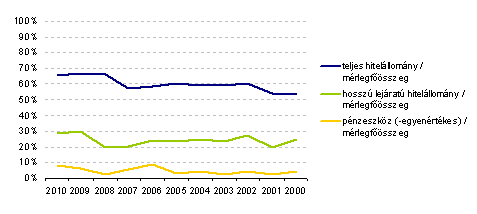

| A historikus hitelszerkezet alakulása |

|

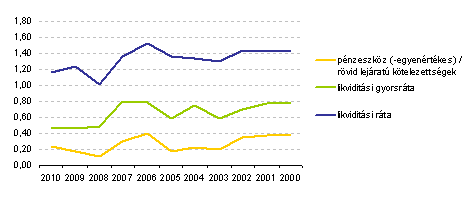

| A likviditási helyzet alakulása |

A hosszúlejáratú hiteleknek és a teljes hitelállománynak a mérlegfőösszeghez viszonyított aránya is nagyobb a peer group átlagoknál. Nem kérdés tehát, hogy a kedvező árazási képet valamilyen mértékben a mérlegszerkezet árnyalhatja.

A saját 2000-es évek közepét jellemző historikus értékekhez képest a teljes hitelállomány „csak” kb. 7% ponttal növekedett, ez alapvetően hosszú lejáratú hitelekben öltött testet. Kedvezőnek mondható, hogy a 2008-as válság óta majdnem megháromszorozódott a pénzeszközök aránya az összes eszközhöz viszonyítva. A meglévő hitelek refinanszírozása lesz a közeljövő aktuális kihívása, ugyanis a hitelállomány közel 3/4-e lejár két-három éven belül.